美味しい話には目がない管理人です。

2018年の税制改正で、たばこ税が上がったり、出国税が導入されたりなど税金面の負担が増えた方も多いでしょう。

それなら少しでも節税したいというのはどなたでも考えますよね。

そうでなくても、2019年10月から消費税が10%になる予定なので、少しでも出費を減らしたいところです。

ところで、個人型確定拠出年金のiDeCoや少額投資非課税制度のNISAが導入されてだいぶ時間が経ち、聞いたことがあるという方も増えました。

iDeCoは始まってから30年近く経つそうですが、年金の仕組みも変わってから多くのサラリーマンや公務員が対象になったからでしょう。

一方、NISAも2014年からスタートしたのですが、2018年からはつみたてNISAも始まっているんですよ。

iDeCoやNISAは国のバックアップもあって、税金もかなり優遇される仕組みで、併用も可能なんです。

株式投資もいいのですが、こういう制度も使って節税したいものです。

カンタンにポイントを以下まとめましたので、ご参考になれば幸いです。

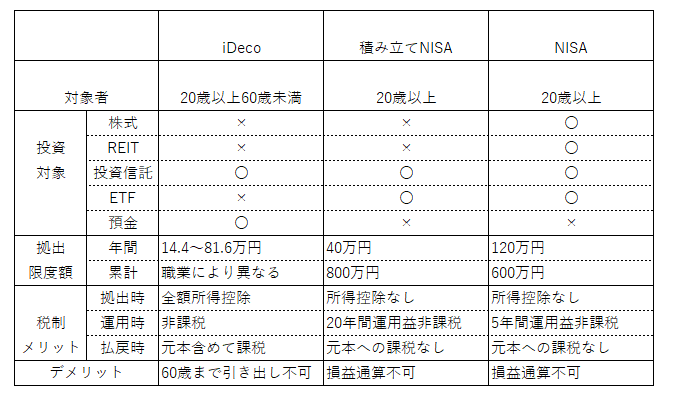

つみたてNISAやNISAの違い

つみたてNISAやNISAは、いずれも運用益が出ても、一定期間内であれば非課税になるのが特徴です。

つみたてNISAは、毎月少しずつ積み立てて運用しますが、金融庁が決めた投資信託やETFを選ぶことになります。

拠出金が年間40万円までで、リスクが低い制度になっていますが、運用益の非課税期間は20年間と、NISAより相当長い非課税期間になっています。

一方、NISAは株式からETFまで幅広い金融商品を自分で自由に選ぶことになります。

拠出金額も年間120万円と多いのですが、累計で600万円までとなっており、運用益の非課税期間は5年間と短いです。

また、損益通算不可であることを忘れないようにしましょう。

iDeCoについて

拠出時は全額所得控除、運用益は非課税であるのが特徴のiDeCoは、20歳以上、60歳未満まで利用できる仕組みです。

今まで拠出金は月単位だけでしたが、2018年1月より年単位での拠出も可能になりました。

払い戻し時は、一時金としての受け取りなら退職所得控除、年金としてなら公的年金等控除を活用できます。

60歳までは払い戻しができませんので、注意が必要です。

iDeCoとつみたてNISAの使い分け

iDeCoとつみたてNISA、NISAのポイントをまとめたのが以下の表です。

注意点として、つみたてNISAのとNISAを併用するのはできませんので、必ずどちらかを選択することになります。

裏技みたいになりますが、通常のNISAの非課税期間は5年で、そのままにしておくと自動的に課税口座扱いになります。

ところが新しいNISAの口座に移し替えると、さらに非課税期間が5年に延長出来、最長10年間は非課税期間になります。これを「ロールオーバー」制度と呼ばれています。

ロールオーバーで移し替える際、元本と含み益が120万円を超えても可能になったことも知っておきたいところですが、その年は拠出額上限枠120万円を使い切ることになり、新たな拠出が出来ませんので、注意しましょう。

また今年(2019年度)は、2015年度より運用開始された方が対象になりますので、運用会社からの連絡には気を付けておきたいですね。

さて、おススメはiDeCoとつみたてNISAを併用することです。

一つの試算ですが、サラリーマンが毎月5万円をiDeCoとつみたてNISAで積み立てを行い、利回り3%、20年間運用すると、運用元本1,200万円、運用益438万円となったと仮定します。

その場合、iDeCoのメリットでは180万円、つみたてNISAだと53万円の節税効果が得られます。

節税額が結構大きくなるのが嬉しいですね。

まとめ

iDeCoとつみたてNISA、NISAが普及してきて、かなり関心を集めています。

iDeCoとつみたてNISAを併用し、長期間運用するだけで節税効果は結構大きいものになります。

株式投資のキャピタルゲインだけだとリスクも大きいので、こういった税金面の優遇も活用しながら上手にお金を増やしていきたいものです。

尚、つみたてNISAのとNISAを併用するのは出来ないことは覚えておくべきでしょう。